Чем выгодна ипотека от простого кредита. Что выгоднее ипотека или кредит на квартиру. Что это такое ипотека

Если вы твердо решили , то постарайтесь правильно оформить кредит. Это нужно, чтобы покупка долгожданной недвижимости стала для вас приятным событием, а не непосильной ношей на многие годы.

Плюсы и минусы ипотеки

Ипотеку редко берут «от хорошей жизни», чаще всего ее оформляют для решения своих жилищных проблем. Вы получаете явный плюс: решаете свою жилищную проблему. Но с другой стороны явный минус: вы переплачиваете за услугу, иногда за уплаченные за все время проценты можно купить еще одну квартиру.

Основных плюсов у ипотеки три:

- Быстрое решение квартирного вопроса - если вы живете на съемной квартире, то испытываете некоторый дискомфорт и ограничения в обустройстве жилья. Приходится каждый месяц переплачивать деньги владельцу квадратных метров, так может длиться годами. В конечном итоге в конце жизни вы останетесь без своей квартиры, переплатив за все эти годы огромную сумму денег. Ипотека позволит сразу же заехать в свое жилье, единственное ограничение - нельзя продавать или менять квартиру без разрешения банка.

- Можно сэкономить - удивительно, но квартира в кредит может обойтись вам со скидкой. Некоторым категориям граждан государство за счет бюджетных средств компенсирует часть процентов, поэтому переплата будет меньше. Например, для военных, работников бюджетной сферы, многодетных семей и т. д. Детальнее о льготах на ипотеку смотрите в видео.

- Инвестирование - можно взять ипотеку и заставить заемные средства работать на вас. Квартиранты будут оплачивать ваши ежемесячные взносы, а вам нужно лишь контролировать этот процесс и иногда добавлять деньги на ежемесячный платеж. Через время у вас будет своя недвижимость в собственности.

Вместе с плюсами у ипотеки есть и недостатки:

- Большая переплата - до европейских 3-4% годовых российским банкам еще далеко. Лишь некоторые финансовые учреждения могут предложить 8-9% годовых, и то при условии получения зарплаты в этом банке, страховании жизни и т. д. Эти проценты за большой срок при значительной стоимости жилья приводят к огромной переплате в сотни тысяч рублей.

- Длительный срок - сложно предсказать свое финансовое положение через 20-30 лет, на которые оформляется среднестатистическая ипотека. К тому же все это время придется экономить на всем и отказываться даже от необходимых вещей, чтобы рассчитаться с взносом по ипотечному кредиту.

- Риск потерять квартиру - за такой длительный срок можно заболеть, в семье родится ребенок, появятся непредвиденные расходы. Если систематически не платить банку по кредиту, то финансовое учреждение имеет полное право продать вашу квартиру и погасить за счет этих денег имеющуюся задолженность.

- Сложность оформления - ипотеку выдают далеко не всем, для этого банк должен быть уверен в вашей платежеспособности. Для этого нужно предоставить справки о доходах, приобрести страховку за свой счет, оплатить услуги нотариуса. Это сложно и дорого, нужно к этому готовиться.

Преимущества и недостатки потребительского кредита

Это возможность быстро приобрести те покупки, о которых вы так долго мечтали. Например, можно купить дорогой мягкий уголок, телевизор, смартфон последней модели, а можно и все сразу. Потребительский кредит по своей природе является нецелевым. Это означает, что банк не контролирует, куда и на что вы потратите деньги.

Это интересно! Потребительские кредиты оформляют очень быстро: некоторые банки выдают их за 10-15 минут. Получить деньги можно дистанционно, то есть, не потребуется даже приходить в отделение банка. Подача заявки через интернет и перевод денег на карточку для потребительского кредита стало нормой и даже закономерной тенденцией в развитии кредитования.

Главным недостатком потребительского кредита является его высокая стоимость. Банки и МФО выдают потребительские кредиты в большинстве случаев без залога, поэтому ставят высокую процентную ставку. Она покрывает возможные риски финансового учреждения из-за невозврата долга частью несознательных и недобросовестных заемщиков.

Чем ипотека отличается от потребительского кредита?

Ипотека - это форма залога, но для большинства людей она стала синонимом кредита на квартиру. Рассмотрим, чем отличается ипотека от типичного потребительского кредита:

- У ипотеки длительный срок кредитования, этот вид кредита оформляется на 20-30 лет, иногда и на 50. Потребительские кредиты выдаются на 1-3 года, очень редко - на 5-7 лет.

- Процентная ставка - у ипотеки она 9-12% годовых, потребительский кредит будет стоить дороже - 15-20%. Мгновенные кредиты обойдутся на 3-5% годовых дороже. Для МФО ставки совсем другие, здесь нужно платить 1,5-2% за день пользования чужими деньгами.

- Сумма займа - редкий потребительский кредит оформляется на сумму больше 500 тысяч рублей. Для ипотеки сумма в несколько миллионов рублей является стандартной нормой.

- Заявка на потребительский кредит рассматривается за 1-2 дня, иногда и быстрее. Документы на ипотеку собираются и рассматриваются до месяца.

- Ипотека выдается исключительно в банках, потребительский кредит можно получить в МФО или даже у частных лиц.

- Ипотека по умолчанию выдается под залог, иное невозможно. Потребительский кредит чаще всего оформляется без залога. Получение кредита на потребительские нужды под залог является больше исключением, чем стандартным правилом.

- Ипотека влечет за собой дополнительные расходы: покупку страховки, оплату услуг нотариуса и т. д.

Ипотека как разновидность кредита

Многие не знают, что были времена, когда квартиру получали бесплатно, сейчас это практически невозможно штатскому человеку, не имеющему отношения к силовым и некоторым бюджетным организациям.

Поэтому перед гражданами встает вопрос улучшения жилищных условий себе, детям или внукам. Купить квартиру, не прибегая к , могут позволить далеко не все, тогда и начинаются размышления, как лучше решить вопрос с наименьшими затратами, что выгоднее брать.

Ипотека является разновидностью кредита, банк выделяет на некоторое время денежные средства на приобретение недвижимости с ограничением распоряжением этой собственностью владельцем, выдается без залога. Банки стараются обеспечить возврат одолженных денег с процентами, залог недвижимости лучшая гарантия, поэтому по ипотечному кредиту процент ниже, чем по другим займам.

Особенности ипотеки

Положительные стороны оформления ипотеки заключаются в следующем:

- Ставка кредита ниже, чем у других видов заимствования.

- Продолжительность договора уменьшает сумму ежемесячного платежа.

- Обязательное страхование заемщика и недвижимости позволит в случае непредвиденных обстоятельств погасить заем за счет страховки.

- Должник получает возможность уменьшить налогооблагаемую базу на сумму платежей.

- Для первоначального взноса или уменьшения основного долга можно использовать материнский капитал.

- При оформлении ипотеки страховой компанией и банком будут подтверждены юридическая чистота квартиры, невозможность оспорить покупку со стороны третьих лиц.

- Возможность выступать созаемщиками членам семьи, что позволяет увеличить сумму займа.

- Возможность попадания в программу со льготными условиями.

Кроме плюсов оформления договора , имеются и минусы:

- Заключение ипотечного договора потребует немало времени на сбор и проверку банком пакета документов.

- Потребуются расходы на страхование клиента и приобретаемой собственности, на оценку недвижимости.

- Если клиенту необходима небольшая сумма, банк может быть не заинтересован в выдаче кредита.

- Распоряжаться купленной квартирой, подарить, продать, обменять можно по окончании договора.

- Не каждая квартира подойдет банку в качестве обеспечения займа, необходима недвижимость от аккредитованных застройщиков.

- Необходим первоначальный взнос, от 10 процентов кредита.

- Если кредит захочет взять человек в возрасте или созаемщиками будут пожилые люди, это может привести к уменьшению сроков действия договора и, соответственно, увеличению месячных платежей.

- После выполнения условий договора заемщику необходимо будет снять ограничения на распоряжение квартирой, это потребует некоторого времени.

Что такое потребительский кредит

Потребительский кредит предоставляется банком заемщику за деньги на определенный срок, обычно является краткосрочным, использовать его можно на любые цели, в зависимости от суммы не требует имущества в залог.

Потребительский кредит предоставляется банком заемщику за деньги на определенный срок, обычно является краткосрочным, использовать его можно на любые цели, в зависимости от суммы не требует имущества в залог.

Преимущества оформления потребительского кредита:

Заявка рассматривается быстро, небольшой пакет документов.

- Обязательного страхования не требуется.

- Залог необходим при значительной сумме кредита.

- Вид приобретаемого жилья не нужно согласовывать с банком.

Даже при неплохом доходе, если имеются дети, ипотека выглядит предпочтительнее в случае изменения обстоятельств. Снижение процентной ставки, возможность оформления договора на срок до 30 лет, дают возможность оплачивать покупку квартиры без особого ущерба для бюджета.

Принимать решение о выборе вида займа нужно после серьезного обдумывания всех возможностей и последствий этого шага. Что лучше, ипотека или кредит, в каждых конкретных обстоятельствах выбор может быть разный, смотря для каких целей покупается квартира. Если имеются накопления и нужна небольшая сумма и быстрое оформление, возможность распоряжаться квартирой сразу после покупки, то лучше рассмотреть получение нецелевого кредита.

Если накоплений нет, съемная и аренда сравнима с платежами по кредиту, то стоит присмотреться к возможности оформления ипотеки, лучше постоянно оплачивать свою недвижимость, чем платить владельцу чужого жилья.

Выгодность того или иного вида кредитования зависит от конкретных обстоятельств и возможностей отдельного человека.

Что выбрать ипотеку, или потребительский кредит при покупке жилья смотрите в следующем видео:

Июл 18, 2018 Пособие Хелп

Любой свой вопрос вы можете задать ниже

Когда возникает необходимость в получении заемных средств, требуемых для приобретения жилья, часто единственное решение, которое приходит на ум – это ипотека. Для покупки квартиры или дома можно использовать и другие кредитные продукты, например, потребительский заем наличными. Какие преимущества и недостатки у ипотеки перед потребительским кредитом?

Плюсы и минусы ипотечных ссуд на покупку жилья

Как любой кредит, ипотека дает возможность приобрести имущество (отдельную квартиру или собственный дом), не пытаясь перегнать в темпах прироста сбережений, рост цен на недвижимость и уровень инфляции. Отбросив характеристики, которые присущи всем типам займов, оценим специфические условия предоставления ипотечных кредитов .

Начнем с лучших сторон ипотеки:

- Одни из самых низких процентных ставок по розничным займам именно по ипотечным кредитам. Они могут составлять 10-16,25% годовых, ведь риски невозврата при залоге в банке недвижимости минимальны.

- Возможность получения субсидий и компенсаций от государства, снижающих ставку до уровня 7-8% годовых.

- Размер ипотеки зависит от платежеспособности и надежности заемщика.

- Длительный срок заимствования – до 30 лет, что в сочетании с низкой ставкой, дает небольшие ежемесячные платежи в погашение займа.

Отрицательные черты жилищного кредитования по ипотечным программам:

- Огромная переплата за использование заемных средств и обслуживание кредита несколько десятилетий – она может в несколько раз превысить стоимость приобретенной квартиры.

- Необходимость внесения первоначального взноса из личных средств в размере 10-30% от стоимости жилья – эту сумму придется накопить.

- Большие дополнительные расходы на оформление ипотеки, в частности: оплата услуг сторонних организаций, которые помогут подготовить документы, подобрать подходящий вариант квартиры, провести оценку закладываемой недвижимости, застраховать риски утраты или повреждения и произвести иные сопутствующие действия.

- Невозможность взять небольшую сумму по ипотечной программе. Меньше полумиллиона получить по ипотеке затруднительно, поскольку слишком велики накладные расходы банка по ее выдаче, и экономически нерентабельно предоставлять столь малые объемы заемных средств. Если покупаете недорогую квартиру в маленьком городе или дешевый домик в деревне, либо на покупку желанного жилья не хватает совсем немного, банк может отказать в выдаче ипотечного кредита.

- Ограничение использования недвижимости до полного погашения займа. Жить в квартире можно, но сдавать ее в аренду, устраивать перепланировку, затевать реконструкцию, дарить или передавать по наследству, регистрировать в ней других членов семьи, возможно лишь с разрешения банка-кредитора.

Не стоит упускать из виду и психологические особенности, которые могут стать причиной дискомфорта и повышенной эмоциональной возбудимости заемщика, оказавшегося в кабале на долгие годы. Усугублять стрессовое состояние может факт, что банк не принимает средства в досрочное погашение займа и без значительных штрафных санкций и ускорить процесс возврата долга нельзя. Такая зависимость от кредитора особенно ярко проявляется при одностороннем изменении условий договора займа и увеличении процентной ставки.

Достоинства и недостатки потребительского кредита на жилье

Можно рассчитать потребительский кредит наличными на покупку квартиры. Некоторые банки предлагают получить на любые цели до нескольких миллионов рублей без оформления в залог приобретаемой недвижимости.

Расскажем о выгодных сторонах покупки жилья за счет средств потребительских займов:

- Высокая скорость рассмотрения заявки и предоставления средств;

- Доступность и не такие жесткие требования к потенциальным заемщикам;

- Минимальный пакет документов;

- Обеспечением может выступать поручительство;

- Получить можно любую сумму;

- Отсутствие необходимости в собственных накоплениях;

- При грамотно выбранном кредитном продукте – минимальная переплата за использование кредитных средств.

Недостатки потребкредитов:, чем много лет жить в страхе о возможной потере заложенной по ипотеке квартиры, ежемесячно платя банку за собственность.

Приветствуем! Сегодня мы узнаем ответ на вопрос: что лучше ипотека или кредит? В данной статье наши эксперты расскажут вам о плюсах и минусах этих видов кредитования, приведут примеры для того, чтобы вы определили для себя, что выгоднее ипотека или потребительский кредит конкретно в вашей ситуации.

В жизни практически любого человека наступает время, когда пора задуматься о приобретении собственного жилья. Получить квартиру в наследство или купить при помощи накопленных сбережений – это идеальный вариант решения проблемы. Однако у большинства россиян возникает необходимость в дополнительных денежных средствах на приобретение недвижимости. В этом случае закономерно возникает вопрос, что лучше взять – ипотеку или потребительский кредит? Однозначного ответа здесь не существует. Многое зависит от имеющейся в наличии суммы, приобретаемого жилого помещения и условий каждой конкретной семьи.

По своей сути ипотечный кредит, так же как кредит потребительский является разновидностью займа, получаемого в банке под процент на определенных условиях. Основное отличие, по которому кредитное учреждение классифицирует займы, это цель получения денежных средств. Потребкредит обычно выдается без необходимости отчета о его расходовании. В то время как назначение денег, получаемых по ипотеке или автокредиту, строго целевое.

Попробуем детально разобраться, чем отличается ипотека от кредита путем сравнения основных условий их выдачи.

| Условия получения | Ипотека | Потребительский кредит |

|---|---|---|

| Процентная ставка, % | от 10,25 | от 13,9 |

| Срок кредитования, лет | 30 | 5 |

| Дополнительные расходы | - страхование недвижимости; - страхование жизни и здоровья; - титульное страхование; - оценка недвижимости (в случае покупки жилья на вторичном рынке) | - страхование жизни и здоровья |

| Необходимые документы | - справка о доходах и копия трудовой; - документы на квартиру; - паспорт | - справка о доходах; - документы, удостоверяющие личность |

| Дополнительные условия | Обязательное участие в качестве созаемщика супруга | Ограничение по сумме кредита |

| Обременение | Залог приобретаемой недвижимости | Залог имущества, при сумме кредита более 500-700 тыс. руб. или поручительство |

| Срок рассмотрения заявки, | от 1 рабочего дня | от 1 часа |

У жилищного кредита более строгие требования к заемщику и приобретаемому жилью, поскольку деньги выдаются на длительный срок, а недвижимость будет являться гарантом их возврата. Список документов для предоставления в банк довольно внушителен, а сроки их проверки и согласования всех условий могут затянуться.

Потребительский кредит быстрее и проще оформить, но у него есть существенные ограничения по сроку и сумме кредитования. К тому же ставки по такому виду займа обычно значительно выше, чем по ипотеке.

Каждый из вариантов – кредит или ипотека — имеет свои положительные и отрицательные стороны, на которых стоит остановиться подробнее.

Плюсы и минусы потребительского кредита

«+»:

- Быстрота оформления. Срок рассмотрения заявления на выдачу кредита значительно меньше, чем при оформлении ипотеки. В отдельных случаях от момента подачи заявки до выдачи кредита проходит всего несколько часов;

- Минимальный пакет документов. Большинство банков для выдачи потребкредита требуют только паспорт и справку о доходах;

- Банк не требует обязательного оформления страховки титула и недвижимости. В случае добровольной покупки указанных страховок при форс-мажорных обстоятельствах страховая возместит убытки собственнику, а не банку.

- Отсутствие необходимости залога приобретаемой недвижимости. Залог для оформления нецелевого кредита требуют только при согласовании крупных сумм (более 500-700 тыс. руб.). Это может быть уже имеющееся в собственности жилое или нежилое помещение, либо другое ликвидное имущество. Покупаемая квартира не будет находиться под обременением;

- Можно приобрести жилье, которое не подходит под стандартные условия банка по типу, возрасту или другим параметрам.

«-»:

- Высокие процентные ставки. Процент за пользованием потребительским кредитом выше, чем по ипотечному займу;

- Небольшие сроки кредитования. Средний срок, на который выдают потребкредит, не превышает 3-5 лет. Лишь в некоторых банках можно взять его на 7 лет;

- Большой ежемесячный платеж. Первые два существенных минуса нецелевого займа формируют платеж по кредиту, для выплаты которого потребуется выделять ежемесячно значительную сумму из семейного бюджета;

- Ограничения по сумме кредита. Сумма потребительского кредита без обеспечения обычно не превышает полумиллиона рублей. Получение более крупного займа предполагает наличие у клиента ликвидного залога и хорошего поручителя.

Плюсы и минусы ипотеки

«+»:

- Минимальный первоначальный взнос. Для покупки собственного жилья достаточно накопить около 10-15 % от его стоимости;

- Посильные ежемесячные платежи. Кредитование ипотеки на длительный срок позволяет выбрать комфортный платеж, не снижающий уровень жизни заемщика;

- Возможность участия в ипотечных программах, финансируемых за счет государства. Отдельные льготные категории граждан (молодая семья, врачи, учителя, родители двух и более детей) могут рассчитывать на частичное погашение долга перед банком за счет предоставления государством жилищной субсидии или материнского капитала;

- Получение дополнительного дохода в виде налогового вычета. В соответствии с налоговым законодательством РФ один раз в жизни можно вернуть подоходный налог в размере 13 % с суммы уплаченных по ипотеке процентов, но не более 390 тыс. руб.;

- Дополнительная проверка юридической чистоты сделки. Приобретаемую недвижимость перед подписанием документов тщательно проверит служба безопасности банка и страховой компании. А обязательное титульное страхование дает дополнительную гарантию возврата денег в случае признания сделки незаконной.

«-»:

- Залог приобретаемого жилья. До полного погашения долга собственником квартиры будет являться банк. Любые операции с недвижимостью – продажа, дарение и т.д. – возможны только с согласия кредитора;

- Страхование в пользу банка. Ипотечная ссуда предполагает ежегодное страхование жизни заемщика, недвижимости и титула на сумму долга. Это потребует дополнительных финансовых трат. К тому же при наступлении страхового случая выплаты будут идти в пользу банка, а не страхователя;

- Ограничения в выборе объекта недвижимости. При оформлении ипотеки надо быть готовым к тому, что выбор жилья необходимо будет согласовывать с банком. Если кредитора не устроит предложенный вариант, то заявка одобрена не будет, и денег вы не получите;

- Отсутствие возможности оформить квартиру в долевую собственность с детьми или инвалидами. Банки очень редко одобряют сделки, где в качестве собственников приобретаемого жилья фигурируют дети или инвалиды. Их права дополнительно охраняются государством, поэтому реализовать такую недвижимость в случае просрочки возврата долга будет нельзя;

- Значительная переплата по кредиту. За время пользования ипотечными деньгами банку придется выплатить процентов в несколько раз превышающих по сумме первоначальную стоимость квартиры. Переплата будет тем значительнее, чем больше срок ипотеки.

Считаем затраты и выбираем более выгодный вариант

Разница между ипотекой и кредитом будет более наглядной, если на конкретном примере рассчитать ежемесячные платежи по каждому варианту. Предположим, что человек к 30 годам сумел накопить на половину стоимости квартиры. Оставшиеся 50 % в сумме 1 млн. руб. он решил брать взаймы. Жилье планируется покупать в строящемся доме. Попробуем разобраться, что будет выгоднее в данном варианте – взять ипотеку или потребительский кредит. Для этого воспользуемся кредитным калькулятором.

Можно взять ипотеку в Сбербанке под 10,9 % годовых на срок 10 лет. При аннуитетных платежах ежемесячно придется отдавать банку по 13 718,46 руб. Общая переплата составит 646 214,77 руб., то есть около 65 % от суммы, взятой в кредит.

Второй вариант – потребительский кредит под 15 % годовых на 5 лет. Здесь сумма платежа за месяц будет уже 23 789,93 руб., а переплата – 427 395,81 руб. или 43 % от размера займа.

Рассматриваемые варианты отличаются по размеру ежемесячных платежей почти в 2 раза. При оформлении ипотеки нагрузка на семейный бюджет будет менее ощутимой, но за 10 лет банку придется отдать почти треть стоимости квартиры.

С точки зрения финансовой выгоды потребительский кредит будет более предпочтителен, поскольку сумма переплаты по нему меньше. В то же время, при досрочном гашении ипотеки размер уплаченных банку процентов будет снижаться и вполне сможет конкурировать с потребкредитом. А с учетом того, что с суммы процентов, заплаченных по ипотеке, можно получить налоговый вычет, итоговая переплата будет даже ниже, чем у семьи, взявшей нецелевой кредит.

Используйте наш , чтобы сделать расчет конкретно в вашем случае. Он поддерживает функцию досрочного гашения, в том числе и материнским капиталом, что позволит вам сделать более детальную модель гашения займа и посмотреть на разницу между ипотеку и обычным кредитом.

Еще одним моментом, влияющим на принятие решения, является залог покупаемой недвижимости. В случае потери источника дохода, заемщик может продать жилье или сдать его в аренду и таким образом гасить долг. При оформлении ипотеки сделать это он сможет только с согласия банка, который крайне неохотно идет на любые сделки с заложенным имуществом.

Итоги сравнения ипотеки и потребительского кредита

Два главных момента оказывают решающее значение при выборе варианта кредитования:

- Доход семьи;

- Первоначальный взнос за квартиру.

Если более 70 % стоимости недвижимости будет оплачено за счет собственных денег, то имеет смысл взять потребительский кредит. Это сэкономит время на сбор документов и позволит сразу стать полноправным владельцем жилья. Особенно выгодно использовать этот вариант, если в ближайшее время планируется получить крупную сумму денег, которая может быть потрачена на досрочное гашение банковского долга. Однако следует быть готовым к тому, что на какое-то время значительная часть семейного бюджета будет уходить на ежемесячные платежи по кредиту.

При необходимости займа более 500-700 тысяч рублей и наличии нескольких детей или других иждивенцев, лучше берите ипотеку. При кредитовании на 15-20 лет платеж выглядит более привлекательным и не нужно будет сильно ущемлять себя в текущих тратах.

Часто у заемщиков возникает вопрос – а можно ли взять ипотеку если есть кредит? При хорошей кредитной истории и высоком доходе, банки обычно идут навстречу клиенту и одобряют ипотечную заявку.

В любом случае хорошо подумайте перед принятием окончательного решения, ипотеку или кредит взять для покупки жилья. Нужно тщательно изучить все плюсы и минусы, применительно к имеющейся ситуации, проанализировать возможные варианты развития событий и сделать выбор, подходящий конкретному случаю.

Ждем ваших вопросов в комментариях. Наш онлайн юрист всегда готов проконсультировать по сложным юридическим аспектам сделки.

Будем признательны за оценку статьи и лайк в социальных сетях этого поста.

Кредит на жилье стал одним из способов решения жилищного вопроса. Последнее время я думал, что ипотека является единственным возможным вариантом займа на жилье. У меня у самого ипотека, и я плачу регулярно аннуитетные платежи. Однако недавно я встретил человека, который не брал ипотеку при покупке жилья, а взял потребительский кредит на максимальную сумму в Райффайзенбанк.

В этом банке у моего работодателя зарплатный проект, и кредит получился по пониженной ставке 15 процентов. В принципе это не большая ставка с учетом того, что у меня ставка 12.75 сейчас(была 14.75 до получения прав собственности).

Однако вопрос в другом — что выгоднее и проще? Взять ипотеку или оформить и получить кредит наличными, который можно истратить на покупку жилья.

Есть как расчетные моменты — необходимо посчитать переплату по кредиту, так и дополнительные затраты при покупке жилья, которые не зависят от того, берете вы ипотеку или кредит наличными.

Основные дополнительные затраты при покупке жилья

К таким затратам относят расходы на риелтора, регистрацию документов в регистрационной палате — оплата госпошлины. Эти затраты будут в любом случае. Цена в различных регионах будет различной, если за вас это будет делать другой человек — это дополнительные расходы. Вам также понадобится заверение договора купли-продажи, возможно его составление — расходы на нотариуса и юриста. Проверка на юридическую чистоту объекта покупки также ведет к дополнительным затратам.

Подготовка к сделке может занять дополнительное время по вине продавца — возможно нужно будет оплатить задолженность по коммунальным платежам. Всегда при покупке квартиры вам нужен первоначальный взнос. Для ипотеки он важен — очень часто от него зависит процентная ставка. Сейчас минимальный взнос 10 процентов и выше.

Основные отличия ипотеки от потребительского кредита.

Основное отличие ипотеки — ставка. Она меньше по ипотеке, чем по потребкредиту. Но по ипотеке есть ряд дополнительных расходов, которые могут сделать получение кредита наличными более выгодным с финансовой точки зрения.

Первое — это страховка по ипотеке. Вы должны застраховать покупаемую недвижимость от потери в результате несчастного случая(взрыв газа, наводнение) . Причем страховка делается в пользу банка — при наступлении несчастного случая деньги получает банк. Также вы страхуете свою жизнь и здоровье на тот случай, если вы не сможете платить ипотеку по причине болезни. Кроме того страхуется потеря права собственности. Без страховки вам могут не дать ипотеку вообще или дать по ставке выше на 2-5 процентов, что очень невыгодно для вас. Вторым немаловажным моментом является обязательство заложить квартиру банку.

Банк требует закладную на квартиру — это обязательное условие по займу на жилье. При регистрации вашего права собственности вам отдают свидетельство с обременением. Квартира фактически находится в собственности банка до полной оплаты ипотеки. В случае невыплаты Банк заберет квартиру, продаст ее и оплатит из выпученных средств ваш долг. Остаток вернет вам. Благодаря аннуитетной схеме начисления процентов вы сначала платите большие проценты, в результате чего остаток получается очень малым.

При кредите наличными страховка необязательное условие. Но получить такой займ на большую сумму очень трудно. Но плюсом такого кредита является отсутствие залога. Квартира сразу же принадлежит вам.

Единственный риск — риск неуплаты — в случае возникновения данного случая приведет в худшем случае к общению с коллекторами. Но квартиру банк забрать не сможет. Однако риск потерять титул из-за черных риелторов и продавцов. Для этого нужно тщательно подходить к выбору покупки. Плюсы ипотеки в том — что на чистоту квартиру проверяет банк. В случае новостройки этот вопрос можно снять.

Кроме того квартиру под ипотекой труднее продать.

Плюшки ипотеки.

У ипотеки есть некоторые дополнительные преимущества.

Первое — это довольно большой срок. Можно взять деньги на 5 -30 лет, выбрав удобный для вас аннуитетный платеж. Кроме того возможна дифференцированная схема погашения кредита, которая в общем случае выгоднее аннуитета.

Читайте также:

В случае же кредита наличными срок составляет до 5 лет, что делает ежемесячный платеж более высоким и непосильным многим.

Однако тут встает вопрос досрочного погашения — она будет выгоднее при малом сроке займа.

Второй немаловажной плюшкой ипотеки является возможность получения налогового вычета. Его можно получить единожды в жизни и только на сумму 13 процентов от суммы займа.

Максимально 13 % от 3 млн или 390 тыс. Плюс 13 процентов от суммы выплаченных процентов. Плюс 13 процентов от суммы расходов на отделочные материалы в случае покупки квартиры в новостройке

Это достаточно весомый аргумент. Но необходимо собрать необходимый комплект документов для получения вычета из налоговой. Вычет можно получить и прямо в налоговой и у вашего работодателя при наличии белой зарплаты.

Что же выбрать?

Как видно, каждый вариант получения денег на жилье имеет массу своих достоинств и недостатков.

К примеру мы хотим взять кредит на 507500 р. на срок 5 лет.

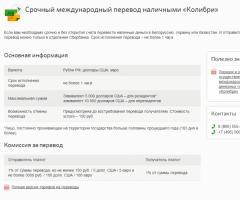

Вот пример реального кредита банка Восточный экспресс

Как видно, из графика каждый месяц пользователь помимо очередного платежа платит страховку — 2030 рублей

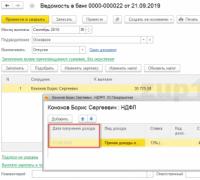

Посчитаем, сколько вышло страховых платежей

2030 * 60 = 121800

Итоговую переплату мы возьмем из графика банке — 233316.66

Ипотечный же кредит можно взять по ставке не 18 процентов, а 13%.(к примеру в Дельтакредит)

Для сравнения обоих кредитов составим табличку. Возможные комиссии в табличке не будем учитывать, учитываем только то, что мы платим банку и страховой.

Если посмотреть, то можно увидеть следующую диаграмму